Od 1 lutego 2026r., podatnicy korzystają z Aplikacji Podatnika KSeF, do której można zalogować się przez stronę KSeF Ministerstwa.

Krajowy System eFaktur jest obowiązkowy:

1) dla wystawiania faktur sprzedażowych:

a) od 1 lutego 2026r. dla podmiotów największych (od obrotu 200 mln zł z VAT),

b) od 1 kwietnia 2026r. dla pozostałych podmiotów (z pewnym wyjątkiem),

c) od 1 stycznia 2027r. dla mikro podatników - najmniejszych, których sprzedaż wykazana fakturami wynosi do 10000 zł brutto miesięcznie.

2) Dla faktur kosztowych już od 1 lutego 2026r.

wszyscy bez względu na rozmiar mają się posługiwać KSeF. Chodzi tutaj o obowiązek wykazywania w rejestrach JPK_KR_PD lub JPK_V7/K numerów KSeF, gdy takowy dokumentowi został nadany. Jeżeli oczywiście takiego numeru nie ma (chociażby ze względu na okoliczność, że obowiązek może nie obejmować wystawcy w okresie przejściowym do końca 2026r.), to wprowadza się taki dokument bez numeru KSeF, ale z odpowiednim oznaczeniem.

SPIS TREŚCI

Czym jest Krajowy System e-Faktur - krótkie Q&A

2) Jak wystawić swoją pierwsza fakturę w KSeF?

3) Jakie faktury możemy wystawić w KSeF?

4) Czego nie wystawimy w KSeF?

5) Jakie są terminy wejścia w życie KSeF?

6) Jakie są jeszcze inne obowiązki związane z wejściem w życie KSeF?

7) Jak wygląda integracja Fakturomanii z KSeF

9) Czy warto korzystać z KSeF?

10) Kiedy należy wysyłać pliki w KSeF jeżeli Faktury są wystawiane poza KSeF?

11) Co jeżeli wystawiliśmy błędną fakturę w KSeF?

12) Czy w KSeF należy wystawiać faktury dla osób fizycznych czy wyłącznie dla przedsiębiorców?

13) Co z fakturami wystawianymi na kasie fiskalnej?

14) Czy będą występowały problemy związane z KSeF?

Czym jest Krajowy System e-Faktur - krótkie Q&A

Zgodnie z informacjami Ministerstwa Finansów "Aplikacja Podatnika KSeF umożliwia wystawianie, odbieranie i przeglądanie e-Faktur podatnikom i podmiotom uprawnionym przez tych podatników. Aplikacja posiada również dodatkowe funkcjonalności ułatwiające obsługę e-Faktur (podgląd, pobieranie na dysk lokalny e-Faktury, weryfikację statusu wysyłki e-Faktury, pobranie Urzędowego Poświadczenia Odbioru (UPO)) [..]"

System KSeF jest dedykowanym narzędziem dla różnych podmiotów, największą jednak część stanowią przedsiębiorcy niezależnie od ich formy prawnej. Korzystanie z KSeF dotyczy co do zasady zatem wszystkich prowadzących działalność gospodarczą podlegającą polskim przepisom, niezależnie od ich formy prawnej lub miejsca prowadzenia działalności.

W związku z wejściem przepisów o Krajowym Systemie e-Faktur, każdy przedsiębiorca prędzej lub później będzie musiał dokonać rejestracji i zalogowania w KSeF, każde również rozliczenie podatkowe będzie odbywało się z pewnym udziałem tego narzędzia.

W ogólnym rozrachunku ideę KSeF po raz pierwszy należy ocenić pozytywnie. Z tego względu warto jest wcześniej, właśnie z wyprzedzeniem zapoznać się z tym narzędziem.

Z uwagi na częste pytania Użytkowników poniżej znajduje się wyciąg najczęstszych pytań związanych z funkcjonowaniem systemu KSeF. W przypadku innych wątpliwości, nie wskazanych lub omówionych w niniejszym materiale z uwagi na jego zwięzłą treść warto jest również sprawdzić sekcję "Pytania i odpowiedzi - KSeF" Ministerstwa Finansów.

1) Czym jest eFaktura KSeF?

eFaktura KSeF to faktura w jednolitym formacie XML, zgodnym z wzorem FA(2), wystawiana bezpośrednio w systemie KSeF lub przesyłana do niego z programu księgowego.

Jej cechą charakterystyczną jest to, że:

a) powstaje w KSeF, a nie jako plik PDF czy dokument papierowy,

b) ma ściśle określoną strukturę danych,

c) jest nadawana jej unikalna identyfikacja KSeF,

d) jest przechowywana centralnie przez państwo przez 10 lat,

e) staje się uznana za „otrzymaną” w momencie udostępnienia jej nabywcy w systemie (chociaż jest to na tle cywilnoprawnym oczywiście dyskusyjne).

Nie jest to więc „faktura elektroniczna” w tradycyjnym rozumieniu (PDF, skan), tylko dokument ustrukturyzowany – maszynowo odczytywalny i zgodny z jednym wspólnym wzorcem.

2) Jak wystawić swoją pierwsza fakturę w KSeF?

3) Jakie faktury możemy wystawić w KSeF?

W Krajowym Systemie eFaktur mamy 4 główne typy faktur:

d) Fakturę korygującą do każdej z nich.

Dodatkowo dla każdej z tych faktur będziemy wyróżniali specjalne zasady rozliczeniowe i oznaczenia jak wystawienie faktury:

a) przez podatnika zwolnionego podmiotowo lub przedmiotowo z VAT czy też,

b) z mechanizmem podzielonej płatności (tzw. MPP),

c) w metodzie kasowej lub

d) procedurze marży.

4) Czego nie wystawimy w KSeF?

Wokół KSeF narosło wiele uproszczeń „wszystko będzie w systemie” albo „każdy dokument sprzedażowy trafi do KSeF”. To nieprawda i warto to jasno powiedzieć.

KSeF nie jest cyfrowym odpowiednikiem segregatora z dokumentami. To ściśle zaprojektowany system, który obsługuje tylko określony typ faktur i tylko w jednej, narzuconej formie. Poniżej opisujemy najważniejsze rzeczy, których nie można w nim zrobić.

W KSeF nie można dodać własnych pól, nie można pominąć wymaganych elementów, nie można „uzupełnić później” brakujących danych. Jeżeli faktura nie spełnia wymogów ustawy o VAT, albo nie mieści się w schemie FA, to nie przejdzie przez system, nawet jeśli biznesowo „wszystko się zgadza”.

a) Tylko ustrukturyzowana forma faktury

W KSeF nie ma miejsca na pliki PDF, skany, wydruki, faktury robione „po staremu” w Wordzie czy Excelu, jest jednak miejsce na załączniki. Jeżeli dokument nie jest fakturą ustrukturyzowaną zgodną ze schemą KSeF, system go po prostu nie przyjmie. Wygląd dokumentu nie ma znaczenia, liczy się struktura danych.

b) Brak paragonów

Paragon fiskalny to zupełnie inny dokument niż faktura w rozumieniu KSeF.

c) Brak faktur pro forma

To jeden z częstszych błędów, faktura pro forma nie jest fakturą VAT, nie wywołuje skutków podatkowych, jest wyłącznie dokumentem informacyjnym. A skoro tak – nie ma dla niej miejsca w KSeF. System obsługuje wyłącznie dokumenty, które faktycznie wpływają na rozliczenie podatku.

d) Brak not księgowych lub odsetkowych

Nie da się wysłać noty księgowej ani noty odsetkowej. Choć w praktyce biznesowej są one powszechnie używane, to noty księgowe, noty obciążeniowe, noty odsetkowe nie są fakturami VAT, KSeF ich nie przewiduje.

5) Jakie są terminy wejścia w życie KSeF?

KSef staje się obowiązkowy etapami, tutaj wyróżniamy dwa typy dokumentów:

1. Faktury sprzedaży, dla których wyróżniono 3 terminy wejścia w życie:

a) od 1 lutego 2026r. dla największych przedsiębiorców, których obrót razem z VAT przekroczył w 2024r. wartość 200 mln zł;

b) od 1 kwietnia 2026r. dla wszystkich pozostałych przedsiębiorców (z drobnym wyjątkiem)

c) od 1 stycznia 2027r. dla mikro podatników - najmniejszych, których sprzedaż wykazana fakturami wynosi do 10000 zł miesięcznie.

2. Faktury kosztowe, dla których przewidziano jeden termin wejścia w życie - od 1 lutego 2026r.

6) Jakie są jeszcze inne obowiązki związane z wejściem w życie KSeF?

Z powodu zmian wprowadzonych przez nowelizację przepisów ustawy o podatku od towarów i usług oraz nowych struktur podatkowych związanych z KSeF w życie weszły nowe oznaczenia, o których już Ministerstwo tak chętnie nie informuje. Są to zmiany dotyczące typów kontrahentów oraz ewidencjonowanych dokumentów. Takie oznaczenia będą stanowiły nowe elementy JPK_V7/K lub JPK_KR_PD.

Rozróżnienie typów kontrahentów

Wraz z KSeF wprowadzając kontrahenta musimy Ministerstwu wskazać z jakim kontrahentem przeprowadzamy transakcję, tutaj wyróżniamy:

a) Podmiot z NIP

Czyli podstawowy i najczęstszy typ podmiotu w KSeF. Mówimy tu o podatniku VAT czynnym, podatniku VAT zwolnionym, przedsiębiorcy krajowym prowadzącym działalność gospodarczą, który posiada polski numer NIP lub jednostce samorządu terytorialnego czy innej organizacji posiadającej polski NIP.

b) Brak NIP - Podmiot krajowy / osoba fizyczna.

Ten typ dotyczy polskich kontrahentów osób fizycznych nieprowadzących działalność gospodarczą lub które nie posiadają numeru NIP. Zdecydowanie najczęściej będą to po prostu konsumenci.

c) Podmiot europejski VAT VIES.

Ten typ kontrahenta obejmuje kontrahentów z Unii Europejskiej, którzy nie mają polskiego NIP, a posiadają aktywny numer VAT UE zarejestrowany w systemie VIES, rejestrację takiego numeru można zawsze sprawdzić na stronie komisji europejskiej (oczywiście my też musimy posiadać taki aktywny numer z prefixem PL).

d) Podmiot zagraniczny inny.

To oznaczenie dotyczy kontrahentów spoza Unii Europejskiej, czyli z tzw. państw trzecich. Przykładami zatem będą transakcje transgraniczne z przedsiębiorcami z USA, Wielkiej Brytanii, Szwajcarii, Australii, Chin czy innych krajów nienależących do UE.

Nowe rodzaje oznaczeń dokumentów

Jednocześnie Ministerstwo Finansów dla dokumentów sprzedażowych lub kosztowych ujmowanych w ewidencjach wyróżniło cztery znaczniki.

a) KSeF – faktura, która posiada numer identyfikujący w Krajowym Systemie e-Faktur na dzień złożenia ewidencji (czyli deklaracji).

b) OFF – faktura, która nie posiada numeru identyfikującego w Krajowym Systemie e-Faktur na dzień złożenia ewidencji (czyli deklaracji) z uwagi na potwierdzoną awarię Krajowego Systemu e-Faktur.

c) BFK – faktura elektroniczna lub faktura w postaci papierowej wyłączona lub zwolniona z obowiązku rejestracji w KSeF.

Z punktu widzenia zakupu, jeżeli otrzymujemy zatem fakturę od kontrahenta, która nie ma numeru KSeF i nie jest wystawiona w trybie awarii, to co do zasady stosujemy niniejszy znacznik.

d) DI – dowód inny niż faktura wystawiona za pośrednictwem KSeF.

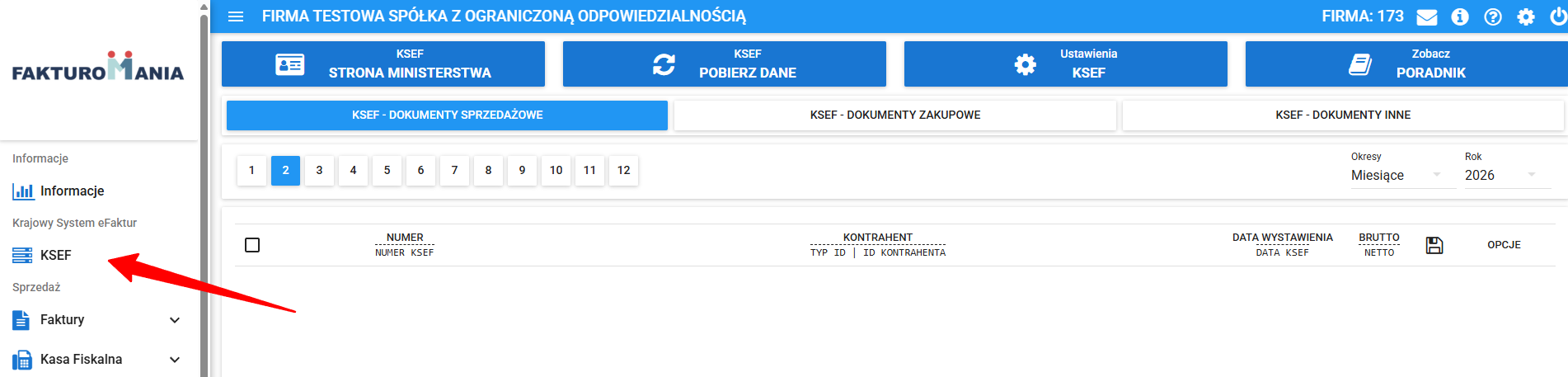

7) Jak wygląda integracja Fakturomanii z KSeF

Integracja z KSeF w Fakturomanii dla wymiany dokumentacji jest już od lutego 2026r. aktywna, podlega również bieżącej aktualizacji z uwagi na ciągłe zmiany wprowadzane przez Ministerstwo.

a) Formuła Automatyczna

b) Formuła Manualna

8) Jakie zalety płyną z KSeF?

Rozwiązanie z punktu widzenia Podatnika mimo wad, będzie mieć w sobie kilka mniejszych plusów i należy je odczytywać jako ułatwienie, a wśród największych można wyróżnić:

a) nieodpłatny charakter oprogramowania dla faktur - chociaż dosyć topornego i nieintuicyjnego to jednak bezpłatnego,

b) ujednolicenie wyglądu dokumentacji,

c) umiejscowienie faktur kosztowych od wszystkich kontrahentów w jednym miejscu,

d) zlikwidowanie problemu z otrzymaniem duplikatów faktur od kontrahentów w przypadku ich zagubienia (będą zawsze online),

e) możliwość zachowywania faktur w formie cyfrowej w KSeF, co ogranicza konieczność korzystania z faktur papierowych. Docelowo faktury papierowe (przynajmniej z punktu widzenia podatkowego) zostaną zastąpione przez faktury elektroniczne, a ich użycie z biegiem czasu zniknie wraz z pełnym upowszechnieniem faktur ustrukturyzowanych.

9) Czy warto korzystać z KSeF?

Tak, będzie warto korzystać z KSeF nie tylko z tego powodu, że będzie on obowiązkowy, ale również z powodu korzyści podatkowych z tym związanych tj.:

a) Nastąpi skrócenie okresu zwrotu podatku VAT

Podatnik korzystający z KSeF, w przypadku wystąpienia o zwrot podatku VAT otrzyma zwrot już nie w maksymalnym terminie do 60 dni, a 40 dni oraz

b) Zostanie zlikwidowany obowiązek sporządzania struktur JPK_FA.

Podatnik wystawiający faktury w KSeF nie będzie musiał przesyłać na żądanie organów podatkowych struktury Jednolitego Pliku Kontrolnego dla Faktur (JPK_FA).

10) Kiedy należy wysyłać pliki w KSeF jeżeli Faktury są wystawiane poza KSeF?

Faktury należy przekazywać do Krajowego Systemu eFaktur w czasie rzeczywistym zatem razem z ich wystawieniem, jednak nie później niż następnego dnia roboczego. Odstępstwami od tej zasady są wyłącznie nadzwyczajne okoliczności, głównie polegające na niedostępności systemu KSeF lub losowego i czasowego braku dostępu do połączenia internetowego przez Podatnika. Niedostępność KSeF jest przyczyną stosowania trybu awaryjnego.

W przypadku niedostępności systemu z powodu Ministerstwa, Minister właściwy do spraw finansów publicznych zamieszcza w Biuletynie Informacji Publicznej komunikaty dotyczące niedostępności Krajowego Systemu e-Faktur. W tym celu na stronie Ministerstwa Finansów opublikowano zakładkę „Komunikaty techniczne” gdzie publikowane będą informacje dotyczące między innymi niedostępności systemu. W takim wypadku Podatnik ma możliwość wystawienia faktury w serwisie Fakturowym i następnie w ciągu 1 dnia (prace serwisowe KSeF) albo 7 dni (od zakończenia awarii KSeF) przesłać ją do Krajowego Systemu e-Faktur.

Faktura wystawiona w trybie offline (czyli taka, która jest dosyłana) powinna zawierać datę wystawienia faktury wskazaną przez podatnika. W fakturze wystawionej offline możliwa jest weryfikacja danych za pomocą kodu QR, co pozwala na potwierdzenie tożsamości wystawcy oraz dostęp do szczegółów faktury.

W przypadku niedostępności niezwiązanej z działaniem KSeF brak w postaci przekazania dokumentu Faktury do KSeF powinien zostać uzupełniony przez Podatnika w najbliższym dniu roboczym.

11) Co jeżeli wystawiliśmy błędną fakturę w KSeF?

W takim wypadku konieczne będzie wystawienie faktury korygującej, korekty mogą polegać albo na zmianie danych liczbowych albo danych ewidencyjnych. Warto odnotować, że w KSeF brak jest możliwości wystawienia faktury korygującej zmieniającej całkowicie dane nabywcy (zwłaszcza numeru NIP), jeżeli zatem faktura została całkowicie błędnie wystawiona (nie powinna albo na złego kontrahenta), konieczna może okazać się faktura korygująca zerująca po czym wystawienie nowej faktury prawidłowej.

Sam schemat postępowania jest jednak szeroko krytykowany w środowisku podatkowym. Wskazuje się, że przez rozwiązanie automatycznej wysyłki faktury wystawianej w KSeF takie oczywiste nieuważne pomyłki w dokumencie tworzą z KSeF "ogólnokrajowe wysypisko". W dotychczasowych realiach było to bowiem znacząco ograniczone tj. wystawiony projekt faktury można pobrać, otworzyć w PDF, skonsultować z kontrahentem i dopiero po tych czynnościach po akceptacji przekazać.

W przypadku wystawiania faktury korygującej w KSeF, aby zapewnić poprawną identyfikację i rozliczenie korekty. dokument korygujący musi zawierać numer KSeF faktury pierwotnej.

Wraz z wejściem przepisów o KSeF likwidacji niestety ulegają instytucje noty korygującej lub anulowania dokumentu (czyli dokument nie wyszedł do kontrahenta, został roboczo wystawiony).

12) Czy w KSeF należy wystawiać faktury dla osób fizycznych czy wyłącznie dla przedsiębiorców?

Zgodnie z art. 106ga ust. 2 pkt. 4) ustawy o VAT "obowiązek wystawiania faktur w KSeF nie dotyczy wystawiania faktur na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej." Zgodnie natomiast z ust. 4 tego przepisu podatnicy mogą wystawiać faktury ustrukturyzowane na rzecz takich kontrahentów.

To do podatnika należy zatem decyzja w przedmiocie wykorzystywania rodzaju narzędzia dla takowej ewidencji i KSeF w takim wypadku pozostaje fakultatywny, KSeF bowiem powstał z myślą o rozliczeniach między przedsiębiorcami.

13) Co z fakturami wystawianymi na kasie fiskalnej?

Wprowadzenie krajowego systemu eFaktur znacząco zmienia zasady wystawiania faktur w powiązaniu z kasami fiskalnymi od 2027r. Do końca 2026 roku podatnicy objęci obowiązkiem korzystania z KSeF mogą nadal wystawiać faktury za pośrednictwem kas fiskalnych, co jest dużym ułatwieniem w okresie przejściowym. Jednak od 2027 roku Ministerstwo Finansów wprowadza zasadę, że faktury VAT do sprzedaży zarejestrowanej na kasie fiskalnej muszą być wystawiane wyłącznie w KSeF. Oznacza to, że sprzedaż udokumentowana paragonem fiskalnym pozostaje bez zmian, natomiast każda faktura VAT związana z tą sprzedażą powinna być wystawiona w KSeF.

14) Czy będą występowały problemy związane z KSeF?

Z całą pewnością, aktualnie w portalu przeznaczonym dla integratorów github KSeF można odnaleźć ponad 400 wątków poświęconych błędom programistycznym KSeF. Praktyka niestety wykazuje, że zawsze jak były wprowadzane nowe narzędzia przez Ministerstwo Finansów to albo coś przestawało działać albo się po prostu psuło, tym razem na pewno nie będzie inaczej.